Banque: Renforcer les fonds propres devient obligatoire

Actuellement, les avances de Bank Al Maghrib portent sur un total proche de 75 milliards de dirhams pour satisfaire les besoins de financement des banques. Les banques doivent continuer à améliorer leurs fonds propres et quasi-fonds propres.

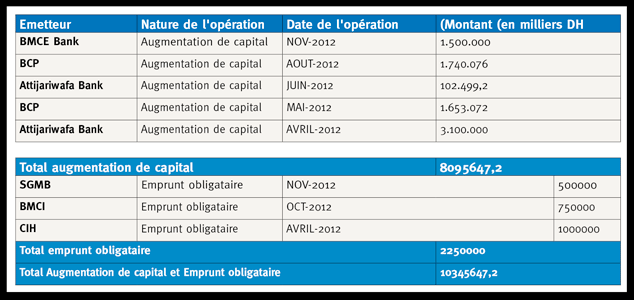

Pour les banques de la place, 2012 est décidément l’année des opérations financières. La plupart des banques de la place ont procédé soit à une augmentation de capital, soit à l’émission d’un emprunt obligataire.

Pour Younes Benjelloun, directeur général de CFG Group, «il s’agit d’une option inévitable vers laquelle doivent s’orienter les banques afin de pallier le déficit de trésorerie qui ne fait que s’aggraver». En effet, au-delà des règles de Bâles, qui exigent des banques de maintenir un certain équilibre entre les fonds propres et les crédits, aujourd’hui la situation est telle, que la banque centrale ne pourra pas continuer indéfiniment à augmenter ces avances à 7 jours. Ces avances sont en fait des crédits d’une courte durée d’une semaine seulement, qu’accorde l’institut d’émission aux établissements bancaires pour leur permettre de faire face à leurs besoins. Sauf que les besoins ont atteint des niveaux astronomiques. Toutes échéances confondues, la moyenne des avances tourne actuellement autour de 75 milliards de dirhams. A titre d’exemple, au cours de la dernière semaine de novembre, Bank Al-Maghrib a injecté un montant moyen de 74 milliards de DH, dont 59 milliards de DH à travers les avances à 7 jours sur appels d’offres au taux de 3% et 15 milliards de DH par le biais des opérations de pension livrée à 3 mois.

Evidemment, «c’est une situation presque intenable à long terme», note Younes Benjelloun. La solution réside «alors dans l’amélioration du niveau des fonds propres des banques, mais aussi et surtout des quasi-fonds propres». En d’autres termes, il est impératif que les banques émettent des emprunts obligataires d’une durée de cinq ans et plus.

Et si l’on observe l’évolution des dernières opérations visées par le Conseil déontologique des valeurs mobilières, on peut se rendre compte que les banques sont effectivement sur cette lancée.

10 Mrds levés par les banques

Au total, concernant les principales banques de la place, les opérations visant à améliorer les fonds propres, ou quasi-fonds propres, portent sur pas moins de 10,3 milliards de dirhams, depuis le début de l’année. C’est un volume nettement plus important que celui de l’année dernière. En effet, concernant les augmentations de capital par exemple, en 2011 tous types d’émetteurs confondus, elles portaient en 2011 sur un total de 7,1 milliards de dirhams. Alors que cette année, rien que pour le secteur bancaire, elles ont atteint quelque 8,1 milliards de dirhams. Les trois grosses banques de la place, à savoir Attijariwafa bank, la Banque populaire et la BMCE Bank, ont toutes sollicité leurs actionnaires ou offert la possibilité à leur personnel d’être actionnaires. La dernière opération en date concerne la BMCE Bank, pour un montant de 1,5 milliard de dirhams. Il s’agit d’une augmentation de capital réservée uniquement aux actionnaires de référence de la banque. Parmi les entités sollicitées, quatre sont marocaines et trois sont des partenaires étrangers de la banque. Il y a en l’occurrence le groupe FinanceCom qui agit également à travers sa filiale RMA Watanya. La Caisse de dépôts et de gestion (CDG) et la Caisse interprofessionnelle marocaine de retraites (CIMR) et l’assureur Mamda/Mcma sont les trois autres institutionnels marocains. Du côté des actionnaires de référence étrangers, il y a notamment le Crédit mutuel français et Bes Vida.

Jeu à somme nulle

Il est vrai qu’une telle opération est de nature à réduire sensiblement la tension sur la trésorerie de la banque. Mais il faut toujours compter avec certains facteurs, de nature à annuler cet effet positif à l’échelle du système monétaire et sur la liquidité bancaire. En effet, si l’augmentation de capital sert à financer des investissements à l’étranger, comme cela a bien souvent été le cas au cours des dernières années, elle ne contribue pas du tout à alléger la tension de la liquidité. De plus, pour les actionnaires marocains, il faut tenir compte du fait qu’ils doivent souvent ponctionner sur des comptes locaux pour répondre à l’augmentation de capital. Là également, il s’agit de deux effets qui s’annulent. Il reste donc les actionnaires étrangers qui peuvent naturellement emprunter sur leur marché domestique respectif, afin de participer à l’opération sur le capital.

On peut pratiquement faire la même analyse pour les opérations concernant la BCP et Attijariwafa bank. Pour la première entité, les deux opérations ont porté sur un total de près de 3,4 milliards de dirhams et elles étaient réservées à la filiale de la Banque Mondiale, la SFI, et au groupe bancaire français, BPCE. Il s’agit donc d’un apport certain en devises. Mais cela n’a pas du tout contribué à apaiser la tension. En effet, ces sommes importantes sont ressorties du système bancaire marocain aussi vite qu’elles y sont entrées. C’est pourquoi, il y a pas eu d’impact.

Du côté d’Attijariwafa bank, il s’agit d’une augmentation de capital qui été réservée aux salariés du groupe, dont la plupart sont situés aux Maroc.

Ainsi, sur les 3,1 milliards de dirhams, seul un milliard de dirhams concerne les salariés étrangers. Et quand on sait à quel rythme se font les investissements du groupe en dehors du Maroc, on comprend aisément que le milliard de dirhams est sans doute resté auprès des filiales africaines.