Projet de Loi de finances 2019 : ce qu’il faut connaître sur l’IS

Comme les années passées, le projet de loi de finances 2019 a apporté son lot de nouveautés. Le cabinet Hdid Consultants a réalisé une note qui synthétise les principales dispositions fiscales de ce PLF. Tout ce qu’il faut savoir en matière d’IS.

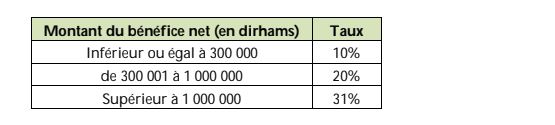

1- Révision du barème proportionnel de l’IS

Actuellement, le barème proportionnel de l’IS se présente comme suit :

Par ailleurs, les entreprises suivantes sont imposées au taux réduit de 17,5% :

– Les entreprises exportatrices de biens ou de services, et ce à partir du 6ème exercice suivant celui de réalisation de la première opération d’exportation ;

– Les entreprises hôtelières, les sociétés de gestion des résidences immobilières de promotion touristique et les établissements d’animation touristique, et ce à partir du 6ème exercice suivant celui de réalisation de la première opération d’hébergement en devises ;

– Les entreprises minières exportatrices, et ce à compter de l’exercice au cours duquel la première opération d’exportation a été réalisée ;

– Les entreprises artisanales dont la production est le résultat d’un travail essentiellement manuel, et ce pour les 5 premiers exercices consécutifs suivant la date du début de leur exploitation ;

– Les établissements privés d’enseignement ou de formation professionnelle, et ce pour les 5 premiers exercices consécutifs suivant la date du début de leur exploitation ;

– Les sociétés sportives, et ce pour les 5 premiers exercices consécutifs suivant la date du début de leur exploitation ;

– Les promoteurs immobiliers qui donnent en location des de cités, résidences et campus universitaires, et ce pour une période de 5 ans à compter de la date d’obtention du permis d’habiter ;

– Les exploitations agricoles imposables, et ce pendant les 5 premiers exercices consécutifs à compter du premier exercice d’imposition.

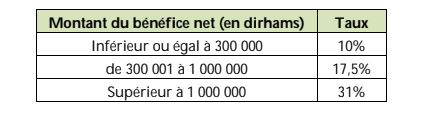

Quant aux établissements de crédit et organismes assimilés, Bank Al Maghrib, la Caisse de dépôt et de gestion, les sociétés d’assurances et de réassurances, ils sont soumis au taux de 37%, le PLF 2019 propose de :

– Réduire de 20% à 17,5% le taux applicable à la tranche du bénéfice net fiscal

comprise entre 300 001 DH et 1 000 000 DH ;

– Plafonner à 17,5% le taux applicable aux entreprises actuellement soumises à

ce taux, et ce pour la tranche du bénéfice fiscal dépassant 1 000 000 DH.

Ainsi, le barème proposé se présente comme suit :

NB : – Les établissements de crédit et organismes assimilés, Bank Al-Maghrib, la Caisse de dépôt et de gestion, les sociétés d’assurances et de réassurances resteraient soumis au taux de 37%.

Réf : articles 6 et 19 du CGI.

2- Relèvement du taux normal de la cotisation minimale de 0,5% à 0,75%

Actuellement, le taux normal de la cotisation minimale est fixé à 0,5%. Par ailleurs, le CGI prévoit un taux réduit de 0,25 % pour les opérations effectuées par les entreprises commerciales au titre des ventes portant sur :

– les produits pétroliers ;

– le gaz ;

– le beurre ;

– l’huile ;

– le sucre ;

– la farine ;

– l’eau ;

– l’électricité.

Le PLF 2019 propose de relever le taux normal de 0,5% à 0,75%.

NB : A titre transitoire, les sociétés bénéficiant du taux spécifique de 8,75% pendant 20 exercices, ayant conclu une convention avec l’Etat prévoyant la prise en charge du différentiel entre le montant de l’IS dû et celui de la cotisation minimale payée, continueraient à bénéficier du taux de la cotisation minimale applicable avant la date de l’entrée en vigueur de la LF 2019, jusqu’à expiration de la période du bénéfice du taux spécifique précité.

Réf : articles 144 du CGI et article 7-V-12° du PLF 2019.

3- Non déductibilité des charges réglées en espèces qui dépassent 5 000 DH par jour et par fournisseur dans la limite de 50 000 DH par mois et par fournisseur

Actuellement, ne sont déductibles du résultat fiscal que dans la limite de 10 000 DH par jour et par fournisseur sans dépasser 100 000 DH par mois et par fournisseur, les dépenses afférentes à certaines charges dont le règlement n’est pas justifié par chèque barré non endossable, effet de commerce, moyen magnétique de paiement, virement bancaire, procédé électronique ou par compensation avec une créance à l’égard d’une même personne, à condition que cette compensation soit effectuée sur la base de documents dûment datés et signés par les parties concernées et portant acceptation du principe de la compensation.

De même, ne sont pas déductibles du résultat fiscal les dotations aux amortissements relatives aux immobilisations acquises dans les conditions visées ci-dessus. Toutefois, ces dispositions ne sont pas applicables aux transactions concernant les animaux vivants et les produits agricoles non transformés, à l’exclusion des transactions effectuées entre commerçants.

Le PLF 2019 propose de limiter le montant déductible des dépenses susvisées à 5 000 DH par jour et par fournisseur sans dépasser 50 000 DH par mois et par fournisseur lorsqu’elles ne sont pas réglées par les moyens de paiement admis fiscalement. Cette mesure serait applicable aux charges se rapportant aux exercices ouverts à compter du 1er janvier 2019.

Réf : article 11-II du CGI.

4- Application d’un abattement de 50% aux dividendes servis par les OPCI

Actuellement, le CGI ne prévoit pas l’application de l’abattement de 100% aux produits des actions, parts sociales et revenus assimilés perçus par les sociétés soumises ou exonérées de l’IS et provenant des bénéfices distribués par les OPCI. Le PLF 2019 propose d’appliquer à ces dividendes un abattement de 50%.

Cette mesure serait applicable aux OPCI au titre des exercices ouverts à compter du 1 er janvier 2019.

Réf : article 6-I-C-1° du CGI.

5- Déductibilité des dons accordés à certaines associations

Le PLF 2019 propose la déduction du résultat fiscal des dons en argent ou en nature octroyés aux associations dont la liste serait fixée par décret ayant conclu avec l’État une convention de partenariat en vue de la réalisation de projets d’intérêt général.

Il s’agit des charges suivantes :

– Les achats de marchandises revendus en l’état et les achats consommés de matières et fournitures;

– les autres charges externes engagées ou supportées pour les besoins de l’exploitation ;

– les autres charges d’exploitation.

Réf : article 10 du CGI.

6- Imputation de l’impôt étranger

Actuellement, le CGI ne prévoit pas de règles d’imputation de l’impôt subi à l’étranger.

Le PLF 2019 propose d’instaurer le principe d’imputation de l’impôt subi à l’étranger. En effet, lorsque les produits, bénéfices et revenus de source étrangère ont été soumis à un impôt sur les sociétés dans le pays de la source avec lequel le Maroc a conclu une convention tendant à éviter la double imposition en matière d’impôt sur les sociétés, l’impôt étranger, dont le paiement est justifié par la société, serait imputable sur l’IS dû au Maroc, dans la limite de la fraction dudit impôt correspondant aux produits, bénéfices et revenus étrangers.

Les produits, bénéfices et revenus de source étrangère concernés sont :

– les produits des actions, parts sociales et revenus assimilés ;

– les produits de placements à revenu fixe et les revenus des certificats de

Sukuk ;

– les revenus des prestations de services ;

– les bénéfices réalisés à l’étranger.

Si les produits, bénéfices et revenus précités ont bénéficié d’une exonération dans le pays de la source avec lequel le Maroc a conclu une convention tendant à éviter la double imposition prévoyant d’accorder un crédit d’impôt au titre de l’impôt qui aurait été dû en l’absence d’exonération, celle-ci vaudrait paiement.

Dans ce cas, l’imputation prévue ci-dessus, serait subordonnée à la production, par le contribuable, d’une attestation de l’administration fiscale étrangère donnant les indications sur les références légales de l’exonération, les modalités de calcul de l’impôt étranger et le montant des produits, bénéfices et revenus qui aurait été retenu comme base de l’impôt en l’absence de ladite exonération.

Réf : article 19 bis du CGI.

7- Non déductibilité fiscale de la contribution sociale de solidarité sur les bénéfices

Le PLF 2019 propose de ne pas admettre la déductibilité fiscale de la contribution sociale de solidarité sur les bénéfices qu’il institue.

Réf : article 11 du CGI.

8- Suppression du régime fiscal des banques offshore

Actuellement, le CGI prévoit le régime suivant :

– Imposition pendant les 15 premières années consécutives suivant la date de l’obtention de l’agrément soit au taux spécifique de 10%, soit à la contre-

valeur en dirhams de 25 000 dollars US par an (imposition forfaitaire libératoire de tous autres impôts et taxes frappant les bénéfices ou les revenus).

Après expiration du délai de 15 ans, imposition dans les conditions de droit commun.

– Exonération de la retenue à la source des dividendes distribués à leurs actionnaires par les banques offshore ;

– Exonération de la retenue à la source des intérêts servis aux titulaires des dépôts et tous autres placements effectués en monnaies étrangères convertibles auprès des banques offshore.

Le PLF 2019 propose de supprimer ce régime fiscal.

Réf : articles 6 et 19 du CGI.

9- Suppression du régime fiscal des sociétés holding offshore

Actuellement, le CGI prévoit le régime suivant :

– Imposition, pendant les 15 premières années consécutives suivant la date de leur installation, à un impôt forfaitaire égal à la contre-valeur en dirhams de 500 dollars US par an, libératoire de tous autres impôts et taxes sur les bénéfices ou les revenus.

Après expiration du délai de 15 ans, imposition dans les conditions de droit

commun.

– Exonération de la retenue à la source des dividendes distribués à leurs actionnaires par les sociétés holding offshore, et ce au prorata des bénéfices correspondant à l’activité éligible à l’impôt forfaitaire de 500 US dollars (sous réserve du respect de certaines conditions).

Le PLF 2019 propose de supprimer ce régime fiscal.

NB : A titre transitoire, demeureraient applicables jusqu’à l’expiration de leurs délais d’application les avantages fiscaux accordés aux sociétés holding offshore existantes avant l’entrée en vigueur de la LF 2019.

Réf : articles 6 et 19 du CGI et article 7-V-11° du PLF 2019.

10- Suppression du régime des centres de coordination

Actuellement, la base imposable des centres de coordination est égale à 10% du montant de leurs dépenses de fonctionnement. A cette base s’ajoute, le cas échéant, le résultat des opérations non courantes.

Le PLF 2019 propose de supprimer ce régime et d’appliquer le traitement de droit commun à tous les établissements des sociétés non résidentes ou des groupements desdites sociétés.

Cette mesure serait applicable au titre des exercices ouverts à compter du 1er janvier 2019.

Réf : articles 2 et 8 du CGI.